HET GESPREK VAN DE DAG: DE WISSELKOERS…

(Artikelen gepubliceerd door SBV / VSB zijn op basis van ingezonden opinies en hoeven niet altijd een reflectie te zijn van de meerderheid van haar leden.)

VANAF DE GESPREKKEN IN DNA TOT OP STRAAT, als je goed luistert komt er altijd wel één onderwerp aan bod: “de koers”. Helaas tijdens deze gesprekken is er echter ook veel misverstand over hoe deze te beïnvloeden. Dit artikel ingezonden via de Surinaamsche Bankiersvereniging in samenwerking met de Vereniging Bedrijfsleven Suriname, heeft als doel debatten verder te informeren en de financiële geletterdheid in Suriname te vergroten. Het kijkt met een vergrootglas naar “de koers” en naar een onderbelichte oorzaak van haar stijging: een eenzijdige en laagproductieve economische structuur.

Wat is een koers en waarom is het belangrijk?

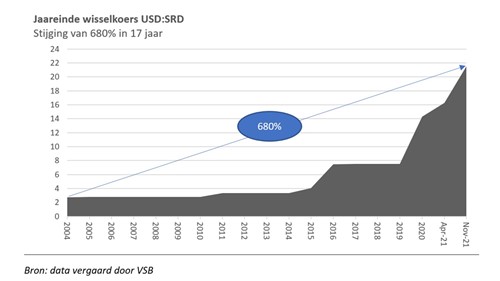

De koers (wisselkoers) is de prijs in eigen munt, die iemand neertelt om een andere valutasoort te kopen (of verkopen). Bij het schrijven van dit artikel is de verkoopwisselkoers USD:SRD 21,51 dus moet je SRD 21,51 neertellen om USD 1 te kopen. De aankoopkoers (dit keer verkoop je USD) is lager waardoor het verschil de winst is die cambio’s, banken en andere verhandelaars maken (“koop laag - verkoop hoog”).

Veel van wat wij consumeren is afkomstig uit het buitenland. Daarnaast komt ook veel van wat wij nodig hebben om zelf te produceren (grondstoffen en andere inputs) uit het buitenland. Daardoor zullen importeurs USD of Euro’s nodig hebben om aan die vraag te voldoen. Stijgt de koers, dan daalt de waarde van onze SRD inkomsten waardoor producten steeds meer onbereikbaar worden. Zo zullen we minder consumeren of moeten overgaan tot goedkopere alternatieven die vaak van lagere kwaliteit zijn. Dit kan dan weer andere problemen creëren zoals verslechtering van de gezondheid (van verse groente naar bijvoorbeeld blikwaren), verminderde beschikbaarheid van medicijnen in de ziekenhuizen, machines die niet tijdig meer worden bijgehouden, enzovoorts.

Stijgt de koers over tijd dan noemt men dat depreciatie als de koers door de markt (vraag en aanbod) wordt bepaald. Een zwevende wisselkoers dus. Bij een vaste wisselkoers heet de stijging devaluatie.

De afgelopen decennia heeft de USD:SRD koers in Suriname slechts een richting gekend: omhoog (zie volgend figuur). En zonder kentering zullen de problemen vermoedelijk alleen maar toenemen.

Wat bepaalt de koers?

Antwoord: vraag en aanbod. Indien de vraag naar USD groter is dan het aanbod, dan zal de koers stijgen (Euro:SRD koers wordt bepaald door USD:SRD te vermenigvuldigen met de internationale EURO:USD koers).

Is er wel een ‘juiste’ koers? Koopkrachtpariteit doet geloven dat een wisselkoers zich op den duur moet aanpassen zodat de prijs van eenzelfde standaard pakket aan goederen in één land hetzelfde wordt als in het andere land. In juni van dit jaar was de koers ongeveer 21.1. Op basis van koopkrachtpariteit had deze eigenlijk SRD 25,4 moeten zijn (voor gemak laten we de berekeningen weg). Maar wie zegt dat het standaard pakket aan goederen wat we in Suriname consumeren, overeenkomt met die van Amerika? Het toonaangevend blad The Economist heeft daarom slechts één product in haar pakket: een Big Mac hamburger. Deze kost in Suriname SRD 80, terwijl het in Miami $5,09 is. Dit impliceert een koers van USD:SRD van 15,71! De meningen zijn verdeeld. Uiteindelijk is het toch de markt die aangeeft wat ‘juist’ is, en moeten we begrijpen wat de drijvers zijn van vraag en aanbod.

Drijvers van valuta aanbod: de Internationale Reserve

Wat is het?

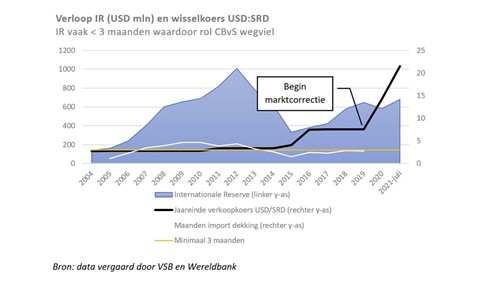

In Suriname zijn er in principe drie categorieën van vreemde valuta aanbieders: de cambio’s, de commerciële banken en de Centrale Bank van Suriname (CBvS). Te beginnen bij de laatste: de CBvS houdt een vreemde valuta voorraad aan die Internationale Reserve (IR) wordt genoemd. Het wordt idealiter voornamelijk gebruikt om een streefkoers te verdedigen om zo prijzen op een bepaald niveau te houden: commerciële banken die USDs willen kopen ten behoeve van hun klanten (importeurs, consumenten, etc) zouden bij exporterende klanten (zoals mijnbouw bedrijven) kunnen kopen of bij de CBvS om tegen deze koers SRDs te verkopen - tenminste zolang de valuta voorraad strekt. In de regel geldt dat de IR ‘voorraad’ van een land minimaal 3 maanden aan importen moet kunnen dekken. Daar heeft Suriname in de afgelopen jaren niet altijd aan voldaan, omdat de consumptie alleen maar toenam. De CBvS viel dus weg als noemenswaardige leverancier van valuta.

Omdat de banken onvoldoende voorraad hebben kunnen opbouwen, moesten importeurs en andere consumenten hun dollars vervolgens tegen hogere koersen elders gaan kopen en zo is er een parallelle valuta markt ontstaan (‘straatkoers’). De CBvS is echter jaren doorgegaan met het publiceren van een officiële vaste koers die voor (bijna) niemand meer in handbereik was, en dus een vertekend beeld gaf van vraag en aanbod op een markt die zich langzamerhand buiten het zicht van de CBvS en de commerciële banken voltrok (lokale banken moesten de officiële koers hanteren dus speelden jarenlang geen noemenswaardige marktrol).

Uiteindelijk heeft IMF als voorwaarde voor haar steun aan Suriname, geëist dat er een begin werd gemaakt aan het loslaten van de vaste koers (begin marktcorrectie). De (defacto) vaste wisselkoers kon gewoonweg niet gehandhaafd en verdedigt worden vanwege het lage nivo van de IR. Ook vind de implementatie plaats van een nieuw monetair beleidsraamwerk, waarin niet meer de wisselkoers maar de geldhoeveelheid/geldaanbod als nominaal anker zal gelden.

Hoe wordt het IR opgebouwd?

Antwoord: voornamelijk eigen USD aankopen van CBvS, de kasreserves van commerciële banken en eventuele externe steun.

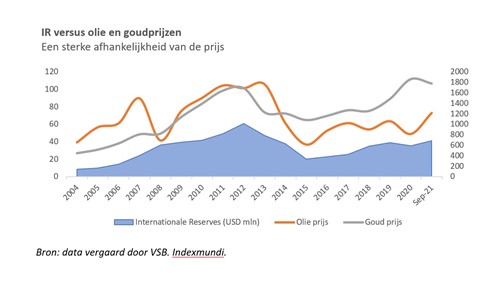

CBvS heeft historisch haar USD voorraad kunnen opbouwen doordat de Staat de royalty opbrengsten en winstbelasting op buitenlandse (voornamelijk mijnbouw) bedrijven aan CBvS verkocht in ruil voor SRDs om weer lokaal uitgaven te doen. Andere exporteurs (rijst, bananen etc) verkochten hun USD elders tegen een hogere koers. De IR is dus grotendeels afhankelijk van de internationale mineraal prijzen en fluctueert sterk, waardoor het nooit duurzaam hoog is gebleven (zie figuur).

In 2019 steeg de IR met USD 69 mln tot USD 648 mln, maar dit kwam voornamelijk omdat de vreemde valuta kasreserve van de algemene banken van ca. USD 426 mln. vanaf dat jaar deel uitmaakte van de IR – de CBvS had op dat moment al haar andere instrumenten om aan vreemde valuta te komen uitgeput (waaronder vreemde valuta swaps met de banken). Kasreserve gelden mogen niet gebruikt worden voor vreemde valuta transacties, vooral niet voor consumptie. Toen het begin 2020 duidelijk werd dat de overheid USD 197 mln van de kasreserve zonder toestemming van de banken had gebruikt, werd duidelijk dat de CBvS niet meer in staat was USD te verkopen aan wie dan ook. Het verschil tussen de officiële CBvS koers van 7,50 en de straatkoers steeg in een rap tempo tot rond de 14,00 en 15,00 waardoor de CBvS geen keuze meer had dan de koers officieel verder te devalueren in september van 2020 tot 14,3.

Om de IR weer op te bouwen besloot de Staat exporteurs te benaderen om 30% van hun opbrengsten aan de CBvS te verkopen, maar dit stuitte op weerstand. De cambio’s gingen namelijk altijd wel hoger dan de CBvS zitten in afwachting op de volgende devaluatie ronde – en die kwam er ook. De koers werd nogmaals gedevalueerd in maart 21 naar 16.9 voordat het uiteindelijk werd losgelaten onder druk van IMF.

Voor zover de aanbod zijde. Laten we nu overgaan tot de vraagzijde.

Drijvers van valuta vraag (# 1): staatsuitgaven

De grootste economische actor in Suriname is nog altijd de Staat – een structurele nalatenschap van een koloniale economie waar alles draaide om het extracten en exporteren van Suriname’s grondstoffen door een klein groepje bewindvoerders. De groei van een sterke private sector werd minimaal gestimuleerd en dat is vandaag de dag aan onze economische structuur nog steeds te zien: vandaag wordt ca. 20 - 25 % van het van het BBP nog steeds geproduceerd door enkele bedrijven in de goud en aardolie sector en ontvangt de Staat onvoldoende belastingmiddelen om haar uitgaven te kunnen betalen. Deze uitgaven bestaat voor ca 29% uit salarissen, 25% uit schuldafbetalingen en de rest blijft over voor de gezondheidszorg, onderwijs, enzovoorts.

Wanneer de wisselkoers stijgt nemen de prijzen toe en dus de koopkracht af. Jaar op jaar inflatie is nu bijna 70%. Wanneer ambtenaren vervolgens vragen om een salarisverhoging, heeft de Staat geen keuze dan SRDs te lenen bij de commerciële banken. De staatsschuld is dan ook sterk omhoog gegaan van ca. USD 430 mln. in 2001 tot USD 3 miljard vandaag.

Door de toegenomen hoeveelheid SRD’s in de samenleving kwam er meer geld in omloop. Dit geld werd vervolgens vaker gebruikt en de consumptie steeg, waardoor de vraag naar USD ook toenam – en zo ontstond er een inflatiecyclus. Door het wegvallen van vreemde valuta donor middelen in de afgelopen decennium is het vreemde valuta component van de staatsschuld eveneens sterk toegenomen. Omdat lenen geld kost, en vreemde valuta leningen vreemde valuta kosten, zou bijna USD 100 miljoen alleen al aan rente betaald worden aan buitenlandse crediteuren (2019). Dat was bijna 20% van de Internationale Reserve (als je kasreserves zou meerekenen).

Drijvers van valuta vraag (# 2): vlucht naar kwaliteit

We kennen allemaal de uitspraak: neem liever het zekere voor het onzekere. In een situatie van economische (en politieke) onzekerheid zullen mensen hun toevlucht zoeken in alles waar men het geloof in heeft dat de waarde ervan in elk geval niet zal dalen op de lange termijn. In veel gevallen is dat USD, goud of soms ook onroerend goed. Huren zijn de afgelopen jaren dan ook geprijsd in USD of in Euros en veel diensten (zelfs medisch) moeten soms afgerekend worden in USD. De Surinaamse economie is nu ook gemiddeld de hoogst gedollariseerde economie van het Caribisch gebied – een gevolg van de hoge inflatie in Suriname, en dus het fragiele vertrouwen in de waarde van de SRD. Dollarisatie ontstaat als een vlucht naar veiligheid en neemt af als de economie begint te groeien m.a w. economische subjecten in Suriname gebruiken dollarisatie als instrument tegen economische neergang.

Drijvers van valuta vraag (# 3): speculatie

En dan komt er ook nog speculatie. Wisselkoers speculanten zijn handelaren die valuta kopen en verkopen met het doel hieruit winst te slaan. Daar is op zich niets mee, omdat zij op eigen risico een bepaalde positie innemen. In een kleine samenleving waar er echter beperkt aantal marktspelers zijn, kan een beperking van het aanbod van USD de wisselkoers sterk beïnvloeden. En dat is dan ook gebeurd. Tegen Q3 van 2020 was het overgrote voorraad van USD in handen van handelaren buiten de commerciële banken om, vaak bij partijen die geen toegang hadden tot het bankwezen vanwege compliance beperkingen. Dit zorgde voor een verhoging van de valuta handel in USD voor SRD cash – waarbij zelfs een premie betaald werd voor SRD cash versus giraal. Vele winkeliers lieten hun POS apparaat verdwijnen van de toonbank, en consumenten konden vaak alleen nog maar in SRD betalen. De vraag naar SRDs werd immens waardoor de SRD cash voorraden verdween (naast de al verdwenen USD cash voorraden) waarbij het wachten werd op de CBvS om voorraden vanuit het buitenland aan te vullen. Daar bovenop kwam de COVID uitbraak waardoor meer familie en vrienden in het buitenland USD en Euros stuurden naar Suriname, tegen lokale uitbetaling van SRD. Het gevolg was lange rijen bij de banken, bij de ATMs, toenemende COVID besmettingen en een economische crisis die zijn gelijke niet gekend heeft sinds de jaren ‘80.

De oplossing van het wisselkoers probleem: niet het IMF

Als onderhandelingen goed lopen zal Suriname van IMF een zogenaamde Extended Fund Facility (EFF) krijgen. Dit geld zal de koers niet structureel beinvloeden. Het heeft een tijdelijke signaalfunctie en biedt Suriname de gelegenheid om vanuit een stabielere wisselkoerspositie, de productie en export ter hand te nemen. Suriname zal dat echt zelf moeten doen. Hoe?

Optie 1: macroeconomische interventie?

De Centrale Bank van Suriname tracht nu door Open Market Operations hoge rentes te betalen voor het verkrijgen van de vrije liquide middelen van banken in de hoop dat a) dit geld niet geleend wordt aan de private sector die weer US Dollars zou kunnen kopen, en b) dat deze hoge rentes ook doorgeven worden in de vorm van verhoogde credit rentes (wat je op je giro, spaar of termijn deposito krijgt). Verhoogde credit rentes zouden in elk geval veel van de liquiditeit die zich bevindt buiten de banken om terugbrengen bij de banken (mits het natuurlijk niet zwart geld is). Verhoogde credit rentes zullen echter ook tot gevolg hebben dat de debet rentes zullen stijgen – wellicht tot niveaus zelfs boven 30%. Dit zal ervoor zorgen dat nieuwe leningsaanvragen nog meer beperkt zullen worden. De rente op leningen van huidige klanten zullen vanwege de verhoogde kosten van aangetrokken gelden echter ook omhoog gaan. Dit zorgt bovendien voor een verhoogde druk op een private sector die het al zwaar te verduren heeft.

Optie 2: microeconomische interventie…

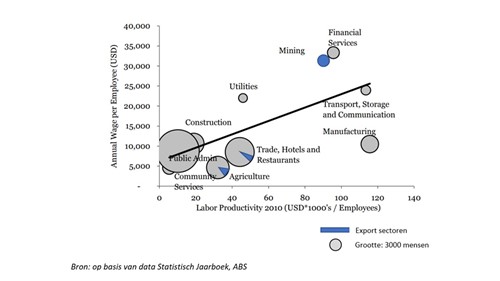

Rentes boven de 30% hebben winstmarges nodig die nog hoger zijn. De consumenten kunnen het niet betalen en de beperkte toegevoegde waarde van producten rechtvaardigt het niet. Waarom niet? Dezelfde reden die ook schuilt achter de hoge vraag en laag aanbod van valuta: de ondermaatse productiviteit en eenzijdige economische structuur van Suriname (smalle productiebasis en sterke afhankelijkheid van Mijnbouw).

De blijvende (en alsmaar toenemende) afhankelijkheid van mijnbouwopbrengsten heeft in de weg gestaan van een gediversifieerde economische structuur waardoor een groot deel van de bevolking in laag productieve sectoren (lees: Overheid) nu werkzaam is, die nauwelijks produceren noch exporteren. Er is een direct verband tussen A) hoeveel waarde een bedrijf (en dus de werknemers) toevoegt aan een product (productiviteit) en B) de inkomsten die het bedrijf (en dus de salarissen van de werknemers) maakt (zie figuur). Omdat een groot deel van de bevolking in laag productieve sectoren werkt zijn salarissen dus ook laag, dus ook de mogelijkheid om belasting te betalen aan de overheid.

Ontoereikende inkomsten gecombineerd met een verhoogde druk op Staatsuitgaven om allerhande zaken aan te pakken (vaak zonder productieve doeleinden), hebben de vraag naar vreemde valuta (intering op de Internationale Reserves) en naar leningen verhoogd zonder dat daar iets tegenover staat. Maar die leningen moeten wel terug betaald worden.

Zoals eerder gesteld heeft de wisselkoers formule twee componenten: vraag en aanbod. Als het gaat om het verlagen van de vraag, zal Suriname:

- Meer lokale producten moeten produceren en consumeren zodat wij deze niet hoeven te importeren met vreemde valuta. Dat is de gemeenschap al jaren bekend maar Suriname is daarin niet alleen: in veel postkoloniale landen is er een verhoogde afkeer te merken van de eigen productie en een voorkeur voor de producten van het buitenland. De onderliggende barrière wordt echter onvoldoende geadresseerd namelijk een cultuur van ondernemerschap (het alternatief van ‘veilig’ werken bij de overheid is voor velen nog steeds een voor de hand liggende carrière keuze) en vak mensen. Het onderwijssysteem is echter niet op die economische behoefte afgestemd en biedt vakken en studies aan die niet altijd even relevant zijn. Daardoor is er een “mismatch” ontstaan tussen wat een hoge binnenlandse productie aan kennis en kunde vraagt en wat het bestaand onderwijssysteem biedt.

- Daarnaast zal de overheid haar prioriteiten moeten bijstellen als het gaat om haar uitgaven waardoor de besteding minder consumptief en meer productief wordt. Bij het aanleggen van nieuwe straten, bouwen van bruggen of het geven van salarisverhogingen zou de vraag moeten zijn: wat brengt deze uitgave in het latje? Als het antwoord is “niets”, “pas over 10 jaar” of het antwoord vaag is, is het af te raden om dergelijke uitgaves te doen.

Als het gaat om het verhogen van het aanbod, zal Suriname:

- Net als andere succesvolle landen, voor het eerst in haar geschiedenis een duidelijk sectoraal beleid moeten ontwikkelen weg van de mijnbouw. Een visie (daarvoor zou het Meerjaren Ontwikkelingsplan moeten dienen) die iedereen begrijpt en kan navertellen aan moesje. Dat vereist het maken van andere bewuste keuzes (“by design”), in plaats van te wachten dat mensen in het buitenland die keuzes voor ons maken (“by default”). Keuze noodzaakt leiderschap dat zich informeert hoe een economie werkt, hoe deze te financieren (let wel, er zijn veel meer vormen van kapitaal dan slechts het aantrekken van ‘leningen’ en bankfinanciering, ook al zijn ze ‘fresh’), en hoe vervolgens deze strategie internationaal te promoten.

- Als we het toch hebben over het aanleggen van nieuwe straten, bruggen, magazijnen, vergroten aanbod publieke goederen (z.a. nutsvoorzieningen), investeringen in onderwijs en volksgezondheid (menselijk kapitaal) etc. zullen dat overheidsinvesteringen moeten zijn, die de basis leggen voor binnenlandse private (particuliere) sector ondernemerschap om te kunnen ontstaan en te gedijen. Dit bevordert de werkgelegenheid, de binnenlandse productie en de export.

- Het vergt ook leiderschap dat in staat is haar eigen angsten te overwinnen om fouten te maken (een angst om gestraft te worden voor fouten, afkomstig uit de koloniale tijd die zich nog steeds manifesteert in het onderwijs en management stijlen) waardoor velen gewoon blijven doen wat anderen voor hen hebben gedaan (en maar hopen dat de uitkomst anders is).

De afhankelijkheid van de minerale sector heeft onze economie op een dusdanig diepte punt geplaatst dat we geen keuze hebben dan andere keuzen te maken.

Deze andere keuzen en veranderde zienswijzen van modern, daadkrachtig en transparant leiderschap zullen moeten worden ondersteund door de versterking en creatie van instituten en instituties voor een krachtig en evenwichtig politiek-bestuurlijk bestel, maar vooral ook die een evenwichtigere herverdeling van het nationaal inkomen en welzijn moeten garanderen.

En zo veranderd het gesprek van de dag van een over de wisselkoers, naar een van visie en vooruitgang.

(Artikelen gepubliceerd door SBV / VSB zijn op basis van ingezonden opinies en hoeven niet altijd een reflectie te zijn van de meerderheid van haar leden.)